Previdenza complementare e Legge di Bilancio 2026: cosa cambia davvero

La pensione pubblica si riduce anno dopo anno. La Legge di Bilancio 2026 non inverte questa tendenza, ma accelera il passaggio verso la previdenza complementare. Non è ideologia: è necessità. Il sistema pensionistico pubblico non regge più da solo.

Vediamo cosa cambia concretamente e cosa significa per te.

Perché lo Stato Punta Tutto sulla Previdenza Complementare

Il messaggio del legislatore è inequivocabile: le pensioni future non saranno più sostenibili solo con il sistema pubblico.

Per questo la manovra interviene su tre fronti:

Incentivi fiscali più generosi per chi versa nei fondi pensione

Dirottamento automatico del TFR verso la previdenza complementare

Semplificazione delle regole di adesione e trasferimento

Chi si informa per tempo può trasformare queste novità in opportunità. Chi resta passivo subirà scelte fatte da altri.

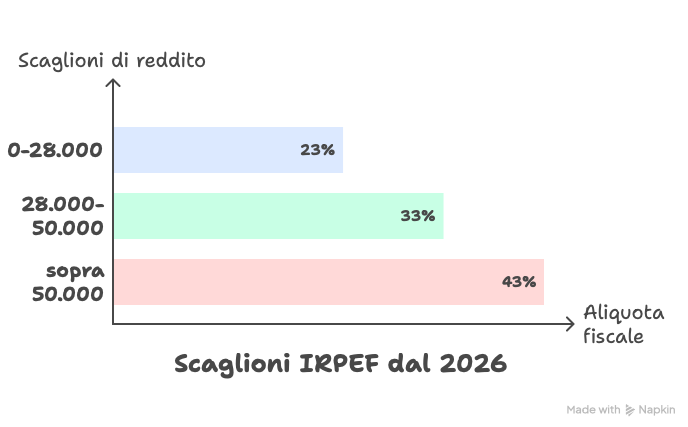

Deducibilità Aumentata: I Numeri Reali

Quanto puoi dedurre

Ogni euro versato alla previdenza complementare riduce il reddito imponibile, quindi le tasse che paghi oggi.

Limite attuale: circa 5.165€ annui

Nuovo limite 2026: fino a 5.300€ annui

Cosa significa in pratica

Più versi, meno IRPEF paghi nell'immediato. Ma attenzione: la deducibilità è un incentivo a costruirsi una pensione privata, non un regalo senza contropartite.

Chi ci guadagna di più: chi ha redditi medio-alti e può sfruttare appieno la deducibilità.

Chi resta escluso: chi versa poco o nulla, perché non ha margini di risparmio.

Il punto critico

La deducibilità da sola non garantisce la qualità del fondo pensione. Se il prodotto è sbagliato—costi alti, rendimenti bassi, gestione poco trasparente—risparmi tasse oggi ma perdi valore domani.

👉 Vuoi verificare se stai sfruttando davvero la deducibilità o stai solo rinviando un problema?

Compila il modulo qui sotto e richiedi una consulenza gratuita.

TFR e Neoassunti: Il Silenzio-Assenso che Cambia Tutto

Questa è la novità più impattante della riforma.

Come funziona il meccanismo automatico

A partire dal 1° Luglio per i neoassunti che non esprimono una scelta esplicita, il TFR confluisce automaticamente nella previdenza complementare. È il cosiddetto silenzio-assenso.

Cosa succede se non fai nulla

Non scegliere è comunque una scelta, e non sempre quella giusta per la tua situazione.

Quando lasci correre:

Il TFR esce dall'azienda

Viene investito secondo regole che molti scoprono troppo tardi

Diventa meno liquido e vincolato a condizioni che potresti non conoscere

Perché lo Stato lo impone

La ratio è chiara:

Meno TFR fermo nelle aziende (che lo utilizzano come fonte di liquidità)

Più risparmio privato a lungo termine

Meno pressione futura sul sistema previdenziale pubblico

È una strategia razionale dal punto di vista dello Stato. Ma non è detto che sia ottimale per ogni lavoratore.

👉 Sei un neoassunto o stai cambiando lavoro?

Prima di lasciare che il TFR "scelga da solo", chiedi una consulenza gratuita.

Trasferimento tra Fondi: Si Potrà Mantenere il Contributo Aziendale?

Questa è la questione più delicata, ancora in fase di definizione normativa.

La situazione attuale

In molti casi:

Il contributo del datore di lavoro è vincolato al fondo di categoria

Se trasferisci la posizione, perdi il contributo aziendale

Molti lavoratori restano bloccati in fondi che non rispondono più alle loro esigenze

Cosa potrebbe cambiare

Si sta discutendo la possibilità di:

Trasferire la posizione verso un PIP (Piano Individuale Pensionistico)

Mantenendo il contributo del datore di lavoro

Se questa modifica venisse confermata, sarebbe una svolta significativa. Darebbe ai lavoratori maggiore libertà di scelta senza penalizzazioni economiche.

👉 Hai un fondo di categoria e stai valutando un PIP?

Prima di muovere soldi, fatti spiegare cosa perdi e cosa guadagni davvero.

Conviene Davvero la Previdenza Complementare nel 2026?

Risposta onesta: dipende dalla tua situazione.

Quando ha senso aderire

Hai un orizzonte temporale lungo (almeno 15-20 anni)

Il tuo reddito è stabile e puoi versare con continuità

Sai sfruttare la deducibilità fiscale

Hai scelto un prodotto coerente con il tuo profilo di rischio e le tue esigenze

Quando è meglio valutare alternative

Il tuo reddito è incerto o discontinuo

Versi importi minimi "tanto per fare", senza una strategia

Hai aderito a un fondo scelto a caso o per automatismo, senza comprenderne costi e rendimenti

La previdenza complementare non è obbligatoria. Ma ignorarla nel 2026 significa correre un rischio concreto: arrivare alla pensione con un reddito insufficiente.

Conclusioni

La Legge di Bilancio 2026 spinge tutti verso la previdenza complementare attraverso incentivi fiscali e automatismi. Ma ci sono tre verità che devi sapere:

Non tutti i fondi pensione sono uguali: costi, rendimenti e garanzie cambiano radicalmente da prodotto a prodotto

Non tutte le scelte sono reversibili: alcuni vincoli durano decenni

Non decidere è la scelta peggiore: lasciare che siano altri a scegliere per te raramente è la soluzione ottimale

Capire prima ti evita errori che pagheresti per anni.

FAQ – Domande Frequenti sulla Previdenza Complementare 2026

La deducibilità del fondo pensione è aumentata davvero?

Sì, la direzione è quella di arrivare a 5.300€ annui. Però è necessario verificare i decreti attuativi e i limiti definitivi una volta pubblicati.

Il TFR va obbligatoriamente nel fondo pensione?

No, non è obbligatorio. Ma per i neoassunti, se non esprimi una scelta esplicita, confluisce automaticamente nella previdenza complementare.

Posso cambiare fondo pensione?

Sì, puoi trasferire la tua posizione. Ma presta attenzione a costi di uscita, garanzie perse e soprattutto al contributo del datore di lavoro, che potresti perdere.

Trasferendo il fondo perdo il contributo aziendale?

Oggi, nella maggior parte dei casi, sì. Le nuove regole in discussione dovrebbero modificare questo aspetto, ma bisogna attendere la versione definitiva della normativa.

La previdenza complementare è sicura?

Dipende da come è strutturato il fondo. Non è un conto deposito: comporta rischi di investimento che vanno compresi prima di aderire. La garanzia di capitale, quando presente, ha condizioni specifiche.

👉 Vuoi capire come queste novità incidono sul tuo caso specifico?

Richiedi una consulenza gratuita. Meglio 30 minuti oggi che un errore per 30 anni.